شاید یکی از سؤالهای متداول عصر کنونی این است که امروزه بیشتر معاملهها و پرداختهای مدتدار با چک انجام میگیرد پس دیگر چه محلی برای عرضاندام سفته وجود دارد؟ اما در واقع ویژگیهای خاص سفته است که آن را بهوسیله ای منحصربهفرد تبدیل کرده است. ذهنیتی که اغلب شهروندان از سفته دارند ورقهای چاپی است که گاهی برای ضمانت به کارفرما یا بانکها میسپارند ولی این تنها بخشی از کارکرد این سند تجاری است. باوجود عقب ماندن سفته ازمحبوبیت سریع چک در معاملهها، هنوز هم سفته طرفداران خاص خود را دارد. به عنوان مثال افرادی به خاطر ممنوعیتهای قانونی صدور چک، برای پرداختهای مدتدار و کسب اعتبار، ناچار به صدور این سند هستند.

سفته در ماهیت سند تجاری لازمالاجرایی است که صادرکننده آن تعهد میکند مبلغ معینی را در موعد معین یا عندالمطالبه به حامل این سند یا کسی که نامش در سفته ذکرشده پرداخت کند. با وجود اینکه پیشینه تاریخی پیدایش این سند به دوران اقتصاد کهن و مشکلات ناشی از سختی حمل پول و امنیت آن برمیگردد، در سال 1311 هجری شمسی، همزمان با تدوین و تصویب قانون تجارت، سفته به سیستم اقتصادی و حقوقی ایران به معنای مصطلح امروزی وارد شد.

سفته فرم خاصی دارد که از سوی وزارت امور اقتصاد و دارایی چاپ و در شعبههای بانک ملی ایران به فروش میرسد. هر ورق سفته تا حداکثر اعتبار اسمی که در آن با رنگی متفاوت چاپشده، تعهدزا است ضمن اینکه باید بدانیم در سفته اشخاص زیر دخالت دارند: صادرکننده و متعهد اصلی سند و گیرنده (پرداخت کننده)که همواره یک نفر است. دارنده که میتواند شخصی باشد که مشخصاتش توسط صادرکننده روی سند قیدشده یا بهوسیله پشتنویسی یا اینکه سفته در وجه حامل بوده و او سفته را قبض کرده، وصف دارنده را یافته است و ضامنان که در حدود مسئولیت اشخاصی که از آنها ضمانت کردهاند مسئول هستند.

مطابق ماده 308 قانون تجارت در تکمیل سفته رعایت نکات زیر الزامی است: علاوه بر مشخصات صادرکننده و اقامتگاه و محل پرداخت، به طور حتم میبایست مبلغ به حروف قید شود. اگر مبلغ قید نشود تا حداکثر میزان اعتبار اسمی سفته مسئول شناخته میشوید.

تاریخ صدور سفته و تاریخ پرداخت نیز باید به طور مشخص در محل مربوطه قید شود، قید نکردن تاریخ سررسید سفته به معنی عندالمطالبه بودن این سند است.

در صدور سفته رعایت نکردن موارد فوق باعث خروج سفته از زمره اسناد تجارتی میشود. این به این معنا است که شما باید برای وصول آن مثل یک ورقه تعهد به پرداخت دین مدنی به دادگاه مراجعه کنید و خیلی از مزایا مثل مسئولیت تضامنی امضاکنندگان سند را از دست میدهید. تضامنی بودن پرداخت به این معنا است که دارنده حق دارد برای وصول تمام مبلغ سند به هر یک از امضاکنندگان رجوع کند و اگر مهلتهای مذکور در قانون تجارت را به منظور واخواست رعایت کند، میتواند معادل مبلغ سند، اموال مسئول پرداخت آن را بدون پرداخت خسارت احتمالی توقیف کند.

با وجود آنکه تا این لحظه جرمی به عنوان صدور سفته بلامحل در قوانین جزایی پیشبینی نشده است باید دقت کنید هرگز به اسم دیگری سفته را امضا نکنید که مطابق مفاهیم مواد 523 الی 542 فصل پنجم قانون تعزیرات مصوب 1375 مصداق بارز جرم جعل است ولو اینکه نامبرده راضی به این عمل شما بوده باشد.

البته شما میتوانید با پشتنویسی (ظهر نویسی) سفته را انتقال بدهید. به عنوان مثال این سفته را به فلانی انتقال دادم و ذیل آن را امضا کنید یا بنویسید به فلانی برای وصول وکالت میدهم و امضا کنید. اگر سفتهای را برای ضمانت یا تضمین انجام تعهدی به کسی میدهید به طور حتم این کار را دریکی از دفترخانههای اسناد رسمی انجام دهید و از او رسید بگیرید که از چه بابت سند را به وی سپردهاید. این کار شما را از مشکلات بعدی در دادگاه آسوده خاطر میکند.

گاهی مشاهده میشود کارفرماها در بهکارگیری نیروی کار از او تقاضای سفته می کنند. به یاد داشته باشید در سفتهای که به کارفرما میسپارید به طور حتم قید کنید بابت ضمانت است و البته مطابق مطالب فوق الذکر تا حد امکان در دفتر اسناد رسمی رسید بگیرید. چرا که در صورت ذکر نکردن قید ضمانت در سند و فقط امضای سفته توسط شما، در صورتی که کارفرما برای مطالبه محل آن اقدام کند، شما بدون هیچ قید و شرطی ملزم به پرداخت مبلغ تعهد هستید ولی در صورت قید ضمانت، بار اثبات تقصیر کارگر و متعاقب آن خسارت وارده به وی برای مطالبه وجه سفته با نامبرده خواهد بود.

به یاد داشته باشید اگر سفتهای با ظهر نویسی به شما منتقل شد و شما نیز آن را انتقال دادید، شما به همراه تمامی امضاکنندگان این سند مسئولیت تضامنی در برابر دارنده دارید و باید تمام مبلغ سند را بپردازید ولی حق رجوع به امضاکنندگان قبل از خود را داراهستید. اگر متمایل به انتقال گرفتن سفتهای هستید، می توانید برای ضمانت آن، ضامن بخواهید. ضامن پشت سند را امضا و ظهرنویسی میکند، امکان وصول مبلغ سفته از ضامن هم وجود دارد.

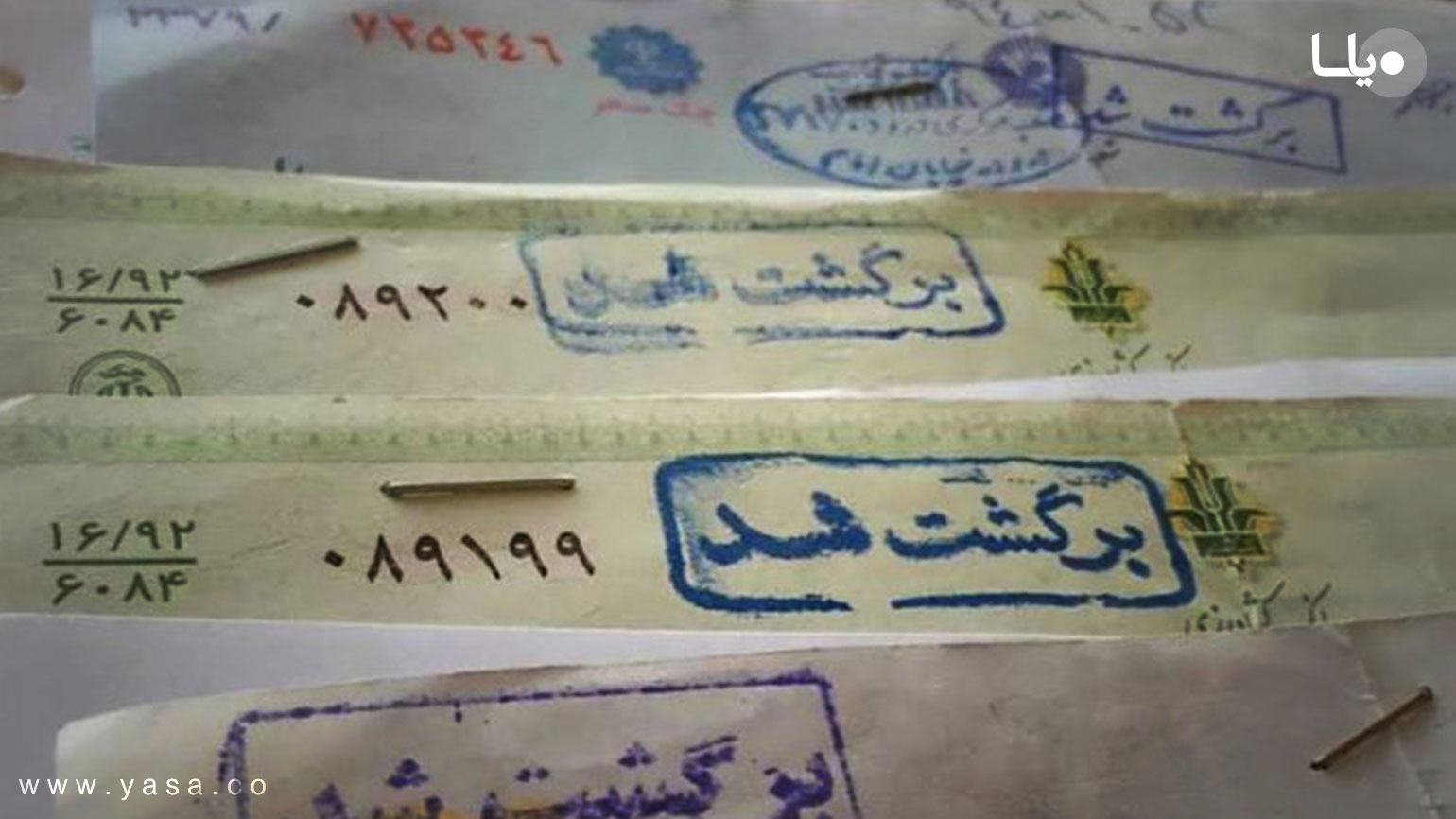

اگر صادرکننده سفته در سررسید از پرداخت خودداری کرد شما باید از تاریخ سررسید حداکثر طی 10 روز به مجتمع قضایی یا بانکها مراجعه و واخواست خود را در برگههای مخصوص در سه نسخه تنظیم، امضا و پس از الصاق تمبر توسط مأمور ابلاغ به آدرس صادرکننده ابلاغ کنید. در عین حال به یاد داشته باشید هیچ نوشتهای نمیتواند جایگزین واخواست یا اعتراض نبود تأدیه را بگیرد. شما میبایست از تاریخ واخواست طی مدت یک سال برای کسی که سفته را در ایران صادر کرده و مدت ۲ سال برای کسی که سفته را در خارج از ایران صادر کرده، طبق مواد ۲۸۶ و ۲۸۷ قانون تجارت اقامه دعوی کنید. در صورت رعایت نکردن مهلتهای مذکور و انجام ندادن موارد فوق، شما حق مراجعه و طرح دعوی علیه پشتنویسان و ضامنین آنها را از دست میدهید و نمیتوانید بدون واخواست از دادگاه بدون ایداع خسارت، تقاضای تأمین خواسته کنید.

شما میتوانید برای طرح دعوا به دادگاه محل وقوع عقد و قرارداد یا دادگاه محل ایفای تعهد (پرداخت وجه) و یا دادگاه محل اقامت خوانده (صادرکننده سفته یا ضامن و ظهرنویسان) مراجعه کنید. به عنوان مثال شخصی در مشهد با دیگری قرارداد منعقد می کند که آن شخص کالایی را در تهران به وی تحویل دهد. در قبال این خرید نیز سفتهای به فروشنده داده شده است. خریدار ساکن اصفهان است. اگر متعهد سفته (خریدار) وجه را در سررسید نپردازد. فروشنده میتواند هم در شهر مشهد که محل انعقاد قرارداد است هم در شهر تهران که محل انجام موضوع قرارداد یا تعهد است و نیز در شهر اصفهان که محل سکونت خوانده (متعهد وجه سفته) است، طرح دعوا کند.

برای طرح دعوای مطالبه وجه سفتههای با مبلغ زیر 50 میلیون ریال به شورای حل اختلاف و بالاتر از این مبلغ به دادگاهها می توان مراجعه کرد.

امضای پشت سفتهای که به نام دیگری صادر شده به معنای ضمانت شما در پرداخت مبلغ سند است. بنابراین مقتضی است در مراودات روزمره با دقت بسیار و مطالعه دقیق مفاد مندرج در سند (سفته) نسبت به ضمانت، دریافت یا انتقال آن اقدام کنید. در پایان لازم به ذکر است با وجود اینکه جرمی تحت عنوان صدور سفته بلا محل جرمانگاری نشده است ولی این به معنای نبود ضمانت اجرای الزام آوری مثل جلب مسئول سند نیست و به استناد ماده 3 قانون نحوه اجرای محکومیتهای مالی مصوب 1393 دارنده می تواند پس از طی مراحل قانونی متعهد سفته را از طریق دادگاه جلب کند.

محمدرضا سرافرازیان